- Cư trú - Luật pháp

- Luật Pháp

Ngày 21.02.2024, Đạo luật Cơ hội Tăng trưởng được đưa vào nghị trình của Ủy ban Hỗn hợp Hạ viện và Thượng viện. Sau đó, được Hạ viện thông qua ngày 23.02.2024. Thượng viên sẽ bỏ phiếu vào ngày 22.03.2024. Đối tượng điều chỉnh của Đạo luật Tăng trưởng mới, tập trung vào thuế, trợ cấp, bảo hiểm xã hội… quyền lợi của doanh nhân, người lao động, chủ bất động sản và dân chúng.

Thay đổi mức và thời gian khấu hao tài sản (AfA)

-Giới hạn GWG: GWG là từ viết tắt những tài sản giá trị thấp được quyền khấu khao hết trong năm. Theo luật cũ, những loại tài sản có giới hạn từ 800 euro trở xuống được quy định là giá trị thấp, tức được khấu hao trong năm mua nó. Nghĩa là số này càng lớn thì lợi nhuận gộp trong năm được khấu trừ càng cao, lãi càng thấp và thuế đóng càng giảm, có lợi cho chủ doanh nghiệp. Giới hạn này theo dự thảo được nâng lên 1.000 Euro. Nhưng trong văn bản của Ủy ban Hỗn hợp chưa được đề cập.

-Khấu hao chung nhóm tài sản Sammelposten: Theo Luật cũ, áp dụng cho những tài sản trị giá trên 250 euro nhưng dưới ngưỡng giới hạn 1.000 euro. Được khấu hao trong thời gian 5 năm (cụ thể trong năm mua nó và trong 4 năm tài chính tiếp theo).

Đạo luật Cơ hội Tăng trưởng mới tăng ngưỡng giới hạn trên từ 1.000 euro lên 5.000 euro và giảm thời gian khấu hao từ 5 năm xuống còn 3 năm (nghĩa là doanh nghiệp có lợi giảm bớt lợi nhuận do khấu hao tăng lên). Tài sản được tổng hợp thành một khoản mục chung không nhất thiết phải tổng hợp thành sổ riêng mà chỉ ghi vào sổ sách kế toán.

-Khấu hao đặc biệt: Khấu hao đặc biệt theo Điều §7g đoạn 5 Luật Thu nhập EStG hiện tăng lên tới 20% chi phí đầu tư và áp dụng cho các công ty không vượt quá giới hạn lợi nhuận 200.000 euro/năm trước khi đầu tư. Nó có thể được trải đều trong năm mua và kéo dài 4 năm tiếp theo.

Do những gánh nặng cho doanh nghiệp và biến động kinh tế đang diễn ra, mức khấu hao đặc biệt sẽ được tăng lên tới 50% tức giảm bới lợi nhuận của doanh nghiệp so với Luật cũ.

-Thời hạn hiệu lực: Quy tắc khấu hao đã thay đổi được áp dụng cho những tài sản mua sau ngày 31.12.2023.

Tăng trị giá cho cho quà tặng miễn thuế

Theo Điều §4 Đoạn 5, Câu 1, Số 1 Luật Thuế Thu nhập EStG hiện nay, chi phí quà tặng cho người không phải là người lao động của người đóng thuế thì không được khấu trừ vào lãi kinh doanh, nếu trị giá món quà tặng trong một năm vượt quá tổng cộng 35 euro.

Theo dự thảo Đạo luật Cơ hội Tăng trưởng mới, số tiền 35 euro được tăng lên 50 euro để bù đắp cho giá cả bị lạm phát.

Khai thuế doanh thu sơ bộ và báo cáo tổng kết thuế doanh thu

Theo Điều §18, Đoạn 2, Câu 3 Luật Thuế Doanh thu UStG hiện nay, các doanh nhân được thuế vụ miễn trách nhiệm khai thuế doanh thu tạm thời, nếu số tiền thuế doanh thu năm trước đó không quá 1.000 euro/năm. Ngưỡng này được dự thảo nâng lên 2.000 euro để có nhiều doanh nhân hơn chỉ phải nộp báo cáo tổng kết thuế hàng năm mà không phải nộp theo tháng hay quý.

Các doanh nghiệp nhỏ sẽ không còn phải nộp tờ khai thuế doanh thu tạm thời hàng năm. Ngoại lệ được áp dụng cho các trường hợp thuộc Điều §18, Đoạn 4a Luật Thuế Doanh thu UStG.

Chú ý: Việc miễn trừ trách nhiệm kê khai báo thuế doanh thu tạm thời chỉ áp dụng chừng nào doanh nghiệp vẫn thuộc diện doanh nghiệp nhỏ theo Điều §19 Đoạn 1 Luật Thuế Doanh thu UStG. Doanh nhân phải tự mình giám sát xem có còn thuộc diện doanh nghiệp nhỏ hay không. Cách kiểm tra liệu doanh nhân có vượt quá giới hạn thuộc diện doanh nghiệp nhỏ hay không và do đó không còn được quyền áp dụng quy định miễn trách nhiệm khai thuế doanh thu co thể kiểm tra thông qua báo cáo thuế thu nhập hàng năm.

Thuế doanh thu được tính theo phương pháp kế tóan thực thu và thực chi Ist-Besteuerung

Có 2 cách tính thuế, cách tính thuế dựa trên hóa đơn thu chi gọi là tính theo sổ sách (từ chuyên môn ngành kế toán gọi là phương pháp cân đối) Soll-Besteuerung, cách tính thứ 2 gọi là kế toán theo thực thu, thực chi, nghĩa là đã thanh toán Ist-Besteuerung.

Theo đó, với kế toán theo thực thu thực chi, doanh nghiệp chỉ phải nộp thuế doanh thu cho cơ quan thuế sau khi khách hàng đã thanh toán hóa đơn.

Hiện nay, thuế doanh thu được phép tính theo phương pháp thực thu và thực chi, nếu tổng doanh thu của năm trước không cao hơn 600.000 euro/năm. Giới hạn này theo Dự thảo Đạo luật Cơ hội Tăng trưởng mới được nâng lên 800.000 euro/năm.

Ngưỡng doanh thu và thu nhập doanh nghiệp phải có trách nhiệm làm kế toán bằng phương pháp cân đối Bilanz

Người kinh doanh đóng thuế, dưới một ngưỡng doanh thu hoặc lợi nhuận nhất định không bị pháp luật yêu cầu phải ghi sổ và lập báo cáo tài chính định kỳ cũng như không ghi sổ và lập báo cáo tài chính cho hoạt động kinh doanh của mình theo phương pháp cân đối. Họ được phép hạch toán theo phương pháp lấy thực thu trừ đi thực chi (Quy định tại Điều § 4 Đoạn 3 Luật Thuế Thu nhập EStG). Cách này ít phức tạp hơn so với việc ghi sổ sách kế toán theo phương pháp cân đối.

Cho đến nay, ngưỡng doanh thu trên được quy định không quá 600.000 euro/năm và lợi nhuận không quá 60.000 euro/năm.

Đạo luật Cơ hội Tăng trưởng nâng các chỉ số ngưỡng đó từ 600.000 euro lên 800.000 euro (doanh thu mỗi năm) và từ 60.000 euro lên 80.000 euro (lãi mỗi năm).

Còn tiếp

Đức Việt Online

Luật và những quy định mới: Thay đổi trong tháng 05.2024: PHẦN I Tăng thuế vé máy bay

Vé tàu xe trên toàn nước Đức giá ưu đãi 49 Euro sau tròn 1 năm: Những câu hỏi và trả lời

Cảnh báo: Hưởng tiền công dân Bürgergeld phải trả lại - Đi du lịch thế giới tốn hàng chục nghìn

Biện pháp EU chống rửa tiền: Luật mới, không được phép thanh toán tiền mặt từ 10.000 Euro

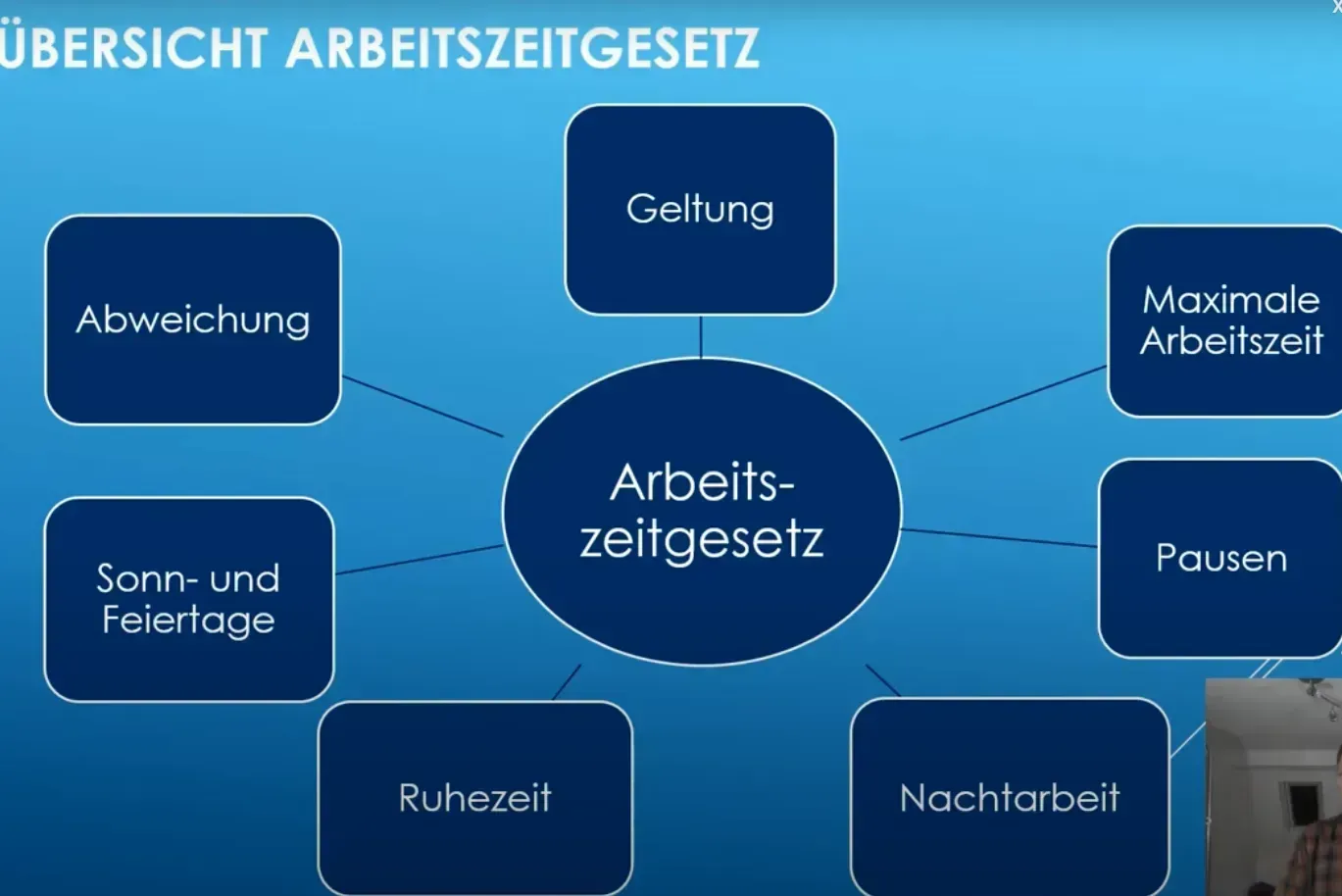

Luật Lao động Đức cần biết: Các hoạt động di chuyển, nghỉ giải lao, gặp bác sĩ, bồi dưỡng kiến thức, chuyển công tác… được tính vào giờ làm việc như thế nào?

Luật và những quy định mới: Những thay đổi trong tháng 05.2024: PHẦN II Dầu Diesel, Kí hiệu xe; Tăng lương; Tiền phạt giao thông tại Thụy Sỹ trả ở Đức

Xét xử vụ án bác sỹ trưởng bệnh viện Charité Berlin làm chết 2 bệnh nhân; 14 tuổi bị tuyên án 14 tháng tù vì tội hiếp dâm

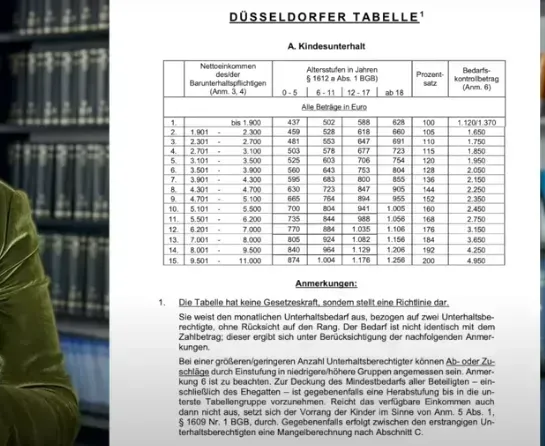

Cha mẹ li hôn cần biết: Bảng định mức pháp lí tiền cấp dưỡng nuôi con Düsseldorfer Tabelle thay đổi năm 2024

Bình luận và đánh giá

Gửi nhận xét đánh giá