- Cuộc sống - An sinh - Thuế

- An sinh - Thuế

Theo đánh giá chung, các thang bậc hưu trí hiện nay có thu nhập ổn định, trung bình không thấp và đủ thỏa mãn các nhu cầu cần thiết. Tuy nhiên trong vài thập niên nữa, tình trạng này sẽ thay đổi theo chiều hướng xấu đi, do mức lương hưu giảm, cộng thêm yếu tố lạm phát và nhu cầu tăng. Chính vì vậy, người ta cho rằng bảo hiểm hưu trí tư nhân bằng các hình thức khác nhau là biện pháp rất cần thiết để chống đói ngèo khi về hưu. Theo đánh giá chung, đầu tư khoảng 6% đến 7% lương chưa trừ thuế (Brutto) vào các hình thức bảo hiểm hưu trí là điều kiện đủ để giữ mức thu nhập cần thiết khi về hưu.

Có 2 hình thức đầu tư cho tuổi già, thông qua bảo hiểm hưu trí, loại được nhà nước hỗ trợ và loại không được hỗ trợ. Các chuyên gia nghiên cứu về vấn đề thu nhập hưu trí, khi được hỏi ý kiến tư vấn về khả năng lựa chọn hình thức bảo hiểm, đã chia số lượng người đang lao động thành ba nhóm: Dưới 30 tuổi, từ 30 đến 50 và trên 50.

Nhóm lao động dưới 30 tuổi

Các lao động trẻ có thể chọn hình thức đầu tư có yếu tố mạo hiểm như Aktienfonds (quỹ cổ phiếu), vì theo kinh nghiệm, hình thức này mang lại lãi suất cao nhất. Đối với lao động hưởng lương, hình thức Riesterfonds được hỗ trợ của nhà nước là một khả năng cần được xem xét. Đối với người tự hành nghề trẻ tuổi, bảo hiểm hưu trí dạng Rürup-Rente là hình thức duy nhất được hỗ trợ của nhà nước. Người ta cho rằng chỉ một loại bảo hiểm hưu trí sẽ không đủ, người lao động cần đầu tư thêm vào một hình thức khác, như bảo hiểm hưu trí theo doanh nghiệp (Betriebsrente)

30 đến 50 tuổi: Đối với lao động trong độ tuổi này, quy tắc „Chỉ một loại hưu trí bổ sung Riester không đủ“ cũng được áp dụng. Người lao động có thể tham khảo giữa một số hình thức như: Riesterfonds, bảo hiểm hưu trí Riester-Rente, bảo hiểm hưu trí tư nhân (private Rentenversicherung) và/hoặc bảo hiểm hưu trí theo doanh nghiệp (Betriebsrente).

Trên 50 tuổi: Theo đánh giá chung, các lao động trên 50 chưa có các bảo hiểm hưu trí, sẽ gặp khó khăn lớn khi về hưu với đòi hỏi giữ nguyên mức sống khi đang làm việc. Trái với bảo hiểm tài chính nhân thọ (Kapitallebensversicherung), các hình thức hỗ trợ kiểu Riester được coi là hiệu quả nhất cho đối tượng trong độ tuổi này. Mức bổ sung thu nhập hưu qua hình thức dạng Riester sẽ không thật cao, tuy nhiên cũng đóng góp được một phần phụ cho thu nhập hưu trí. Lao động với mức lương trên trung bình có thể tham khảo thêm loại bảo hiểm Rürup.

Các hình thức bảo hiểm hưu trí, được nhà nước hỗ trợ

Riester-Rente: Loại bảo hiểm hưu trí được ưa chuộng nhất hiện nay được hỗ trợ của nhà nước. Người đóng bảo hiểm trả hàng tháng/năm một số tiền (thấp nhất là 60 Euro), phụ thuộc vào thu nhập cầm tay. Nhà nước sẽ hỗ trợ một khoản sau khi người đóng bảo hiểm nộp đơn đề nghị. Loại bảo hiểm này có lợi thế vì tiền đóng thuế được khấu trừ vào chi phí khi tính thuế thu nhập hàng năm. Số tiền đóng góp và phần hỗ trợ của nhà nước được đảm bảo sẽ thanh tóan cho người đóng bảo hiểm khi đến tuổi hưu.

Rürup-Rente: Loại bảo hiểm hưu trí, được hỗ trợ của nhà nước, dành cho người tự hành nghề (loại duy nhất) và lao động có thu nhập cao. Ưu điểm: Không rủi ro, vì được đảm bảo mức lãi tối thiểu và tiếp tục có hiệu lực với mức đóng góp không đáng kể ngay cả khi thất nghiệp, lúc nhận tiêu chuẩn Hartz IV (ẦHartz IV sicher“).

Bảo hiểm theo doanh nghiệp (Betriebliche Alterversorgung): Đang tồn tại một số hình thức bảo hiểm theo doanh nghiệp, được nhà nước hỗ trợ theo chủ hoặc người lao động hoặc cả hai. Ngay từ tháng Ba năm 2002, mỗi người lao động đều có quyền yêu cầu chủ đóng bảo hiểm hưu trí dạng này cho mình: Một phần lương tháng sẽ được chuyển vào quỹ bảo hiểm. Số tiền này không bị đánh thuế thu nhập và đóng bảo hiểm xã hội (Sozialabgabe). Lương hưu từ loại bảo hiểm này, trái lại sẽ bị tính vào thu nhập phải đóng thuế khi về hưu. Loại bảo hiểm hưu trí theo doanh nghiệp cũng có ưu điểm ẦHartz IV sicher“ nói ở mục trên.

Các hình thức không được nhà nước hỗ trợ:

Bảo hiểm hưu trí tư nhân (private Rentenversicherung): Tùy theo hợp đồng mà mức lương hưu tối thiểu hàng tháng được quy định từ trước thoả thuận trong hợp đồng. Không có ưu điểm ẦHartz IV sicher“. Trường hợp cắt hợp đồng sớm do không tiếp tục đóng góp vì khả năng tài chính, người đóng bảo hiểm sẽ bị thiệt thòi lớn.

Bảo hiểm tài chính nhân thọ (Kapitallebensversicherung): Tương tự như bảo hiểm hưu trí tư, lợi tức tối thiểu hàng tháng được thỏa thuận khi ký hợp đồng (dạng classic). Trong trường hợp đầu tư theo quỹ, rủi ro phụ thuộc vào quỹ cổ phiếu.

Cổ phiếu quỹ (Aktienfonds): Cơ hội lợi tức cao, đi kèm khả năng rủi ro cao. Theo kinh nghiệm, các nhà đầu tư cần chuyển đầu tư của mình thành các hình thức an toàn hơn sau một thời gian thành công.

Quỹ lương hưu (Rentenfonds): Hình thức này đảm bảo cho nhà người ký hợp đồng bảo hiểm có tỷ lệ rủi ro trung bình/thấp. Tuy nhiên song song với điều đó, lãi từ quỹ cũng được đánh giá trung bình. Ở dạng này, người bảo hiểm ở bất kỳ thời điểm nào cũng có thể cắt hợp đồng hoặc chuyển hình thức đầu tư.

Bất động sản (Immobilien): Bất động sản để tự sử dụng, đi kèm thu nhập khá, được coi là một công cụ hiệu quả để ổn định cuộc sống khi về hưu. Tuy nhiên cần phải thanh toán hết tiền mua bất động sản khi còn lao động.

Các dịch vụ cơ bản của ngân hàng: Tùy theo điều kiện từng cá nhân, người lao động có thể chọn một số dịch vụ truyền thống của ngân hàng như: Sổ tiết kiệm dài hạn, Tiết kiệm một lần với mức lãi cố định v.v.

Tư Vấn Net

Tổng hợp tiền con Kindergeld 2024 - Cha mẹ cần biết (PHẦN I)

Cảnh báo nguy cơ đột quỵ hàng đầu, đặc biệt đối với phụ nữ: Chỉ do lệch giờ bữa ăn

Người cao tuổi cần biết: Độ tuổi nguy hiểm nhất

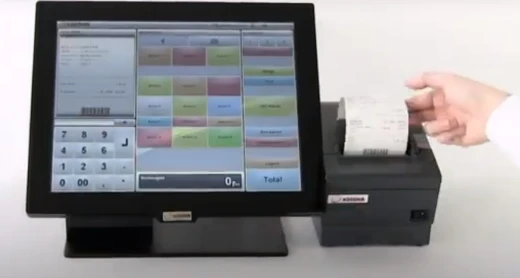

Chuyên đề thuế: Máy tính tiền điện tử - Những quy định trách nhiệm về biên lai thu tiền Kassenbon từ 2024 cần biết

Bệnh người già Parkinson: FB người Việt ở Đức chia sẻ cách sống chung với lũ; Nguyên nhân, triệu chứng, chẩn đoán và điều trị

Hướng dẫn uống nước - Lời khuyên của Trung tâm tiêu dùng Đức: Lợi hại, bao nhiêu phù hợp...

Cha mẹ hưởng tiền con Kindergeld năm 2024 cần biết: Lịch thanh toán và tiêu chuẩn

Hưởng Tiền Công dân cần biết: Trung tâm Việc làm Jobcenter có thể phạt, cắt 100% tiêu chuẩn cơ bản

Bình luận và đánh giá

Gửi nhận xét đánh giá